海通宏观:经济缓中趋稳 消费最大亮点金融

重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供(,)的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

经济缓中趋稳,消费最大亮点

——19年2季度经济数据点评

(海通宏观姜超、于博)

摘 要

7月15日,统计局公布了19年2季度经济数据,到底目前经济走势如何呢?

一、经济缓中趋稳

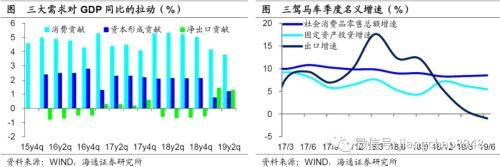

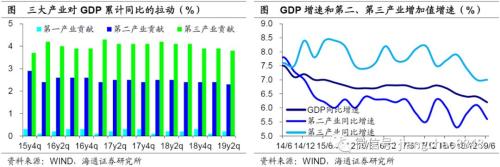

2季度经济量缩价涨。2季度GDP增速小幅回落至6.2%,而GDP平减指数同比增速回升至2%。2季度名义GDP增速相应升至8.3%,印证年初以来社融增速见底企稳。从需求端看,消费表现亮眼。2季度投资、出口增速均下滑,唯有消费增速稳中略升,对上半年经济增长贡献率仍高达60.1%。从生产端看,服务业增速稳定。2季度第二产业增速回落至5.8%,增速稳定在7%,对上半年经济增长的贡献率为60.3%,远高于第二产业。

二、探底回升

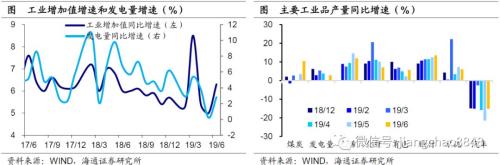

6月工业生产明显回升。2季度工业增速小幅回落至5.6%,但6月增速6.3%,不仅较5月明显回升,也是去年6月以来的次高点,主要缘于投资、消费双双反弹,带动工业生产回暖。从中观看,各行业增速普遍回升。下游消费类的食品、汽车,中游加工组装类的运输设备、电气机械,以及中游类的、有色增速均明显上行。从微观看,各工业品产量增速涨多跌少。化工、水泥产量增速下滑,但汽车、钢铁、有色、电力、产量增速均回升。

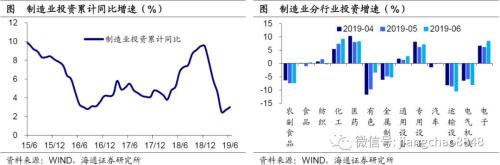

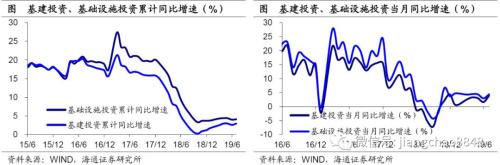

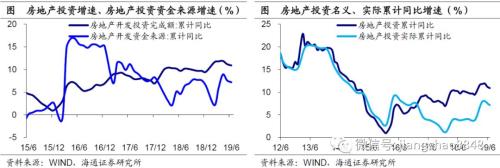

三、投资反弹仍低

2季度投资增速继续回落。上半年投资增速5.8%,其中2季度增速降至5.5%,缘于4、5月投资增速持续探底,6月虽反弹至6.3%,但依然偏低。1-6月,制造业投资增速微升,其中有色、电子和化工贡献较大,拖累主要来自电气机械、运输设备和纺织;基建投资增速反弹,受益于专项债可转为重大项目资本金,基建稳增长继续发力;投资增速高位续降,主要是受房企到位资金增速下滑拖累,而土地购置费增速下滑,也挤出了地产投资中的水分。

四、汽车拉动消费

2季度消费增速有所回升。上半年社消零售、限额以上零售增速8.4%、4.9%,其中2季度增速小幅回升,而6月增速更是大幅回升至9.8%、9.7%。其中,必需消费保持稳定,、日用品零售增速回升,而增速高位略降。可选消费普遍回升,汽车零售增速大升至17.2%,创12年以来新高,主要缘于多省实施国六标准令经销商清库,以及去年同期基数较低;石油及制品零售增速保持稳定,地产相关的家电、家具、建材零售增速均小幅回升。网上零售增速仍在20%以上,占社消零售比重也持续上升至20%附近。

五、地产销售偏弱

6月地产销售依然偏弱。一方面,6月全国地产销量增速-2.2%,虽较5月降幅收窄,但仍处负值区间,而一二线稳健、三四线低迷的分化态势仍在延续。另一方面,6月70城房价环比稳定在0.7%,但同比却继续回落至10.8%。土地购置跌幅仍大,新开工增速略回升。受地产销售边际改善影响,6月土地购置面积降幅收窄至14.3%,而新开工增速小幅回升至8.9%。考虑到当前地产销售仍偏弱势、近期房企融资约束有所加强,未来地产投资依然承压。

六、不靠投资刺激,消费稳定经济

2季度经济继续回落,主因工业和投资增速下滑,其背后是政策未走刺激投资老路,地产调控未松,基建只托不举。但2季度服务业增速稳定,消费表现亮眼,源于大规模减税降费逐步落地,是对消费最大的支持。展望未来,在稳杠杆和减税的政策组合之下,工业投资有望低位筑底,而消费有望保持稳定高增,因而下半年或有望见底企稳。

2019年7月15日,统计局公布了2019年2季度经济数据,到底经济走势如何呢?

1.经济缓中趋稳

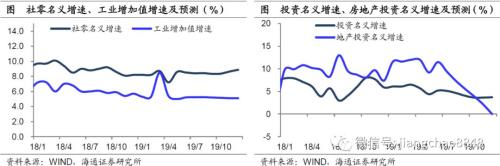

2季度经济增速缓中趋稳。19年2季度GDP同比增速6.2%,较1季度小幅回落。受CPI增速回升带动,2季度GDP平减指数同比增速回升至2%。整体而言,经济量缩价涨,而名义GDP同比增速回升至8.3%,反映年初以来社融增速见底企稳的影响正在逐步显现。

需求端:消费表现亮眼。从需求端看,2季度投资、出口增速均有所下滑,但消费增速稳中略升。上半年,货物和服务净出口对经济增长的贡献率稳定在20.7%,资本形成的贡献率上升至19.1%,而最终消费支出对经济增长的贡献率为60.1%,虽较1季度小幅回落,但仍然占据绝对主导,消费也依然是需求端的中流砥柱。

生产端:服务业增速稳定。从生产端看,2季度第二产业增速回落至5.8%,而第三产业增速稳定在7.0%。上半年第三产业对经济增长的贡献率为60.3%,高于第二产业23.2个百分点。

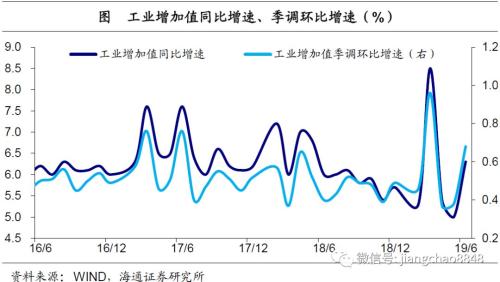

2.工业探底回升

6月工业增速明显回升。2季度规模以上工业增加值同比增速5.6%,较1季度小幅回落。而6月工业增加值同比增速6.3%、季调环比增速0.68%,不仅较5月明显回升,也是去年6月以来的次高点。6月投资、消费双双反弹,带动工业生产明显回升。

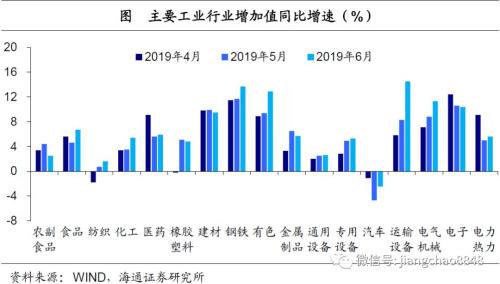

中观层面,6月各行业增加值增速普遍回升。其中:下游消费类行业中,汽车、食品、纺织、均上升,仅农副略回落;中游加工组装类行业中,运输设备、电气机械、专用设备、通用设备均上升,仅通信电子略降;中游原材料类行业中,钢铁、有色、化工、电力均上升,建材、塑料均回落;上游采矿业增速明显上升。

微观层面,6月各主要工业品产量增速涨多跌少。其中:下游汽车降幅收窄;中游钢铁、有色增速上升,水泥、化纤、乙烯增速回落;上游煤炭、电力增速均回升。

3.投资反弹仍低

2季度固定资产投资增速继续回落。上半年全国固定资产投资同比增速5.8%,其中2季度增速5.5%,较1季度继续回落。一方面,4、5月投资当月增速持续下滑探底;另一方面,6月当月增速虽然反弹至6.3%,但依然偏低。

制造业投资增速微幅回升。1-6月制造业投资增速3.0%,较1-5月继续微幅回升,但仍处低位。从中观看,有色、电子、化工等行业边际贡献较大,而拖累主要来自电气机械、运输设备、纺织等行业。

基建投资增速反弹。1-6月新、旧口径下的基建投资增速分别回升至4.1%、3.0%,其中6月当月增速分别回升至4.4%、3.9%,指向基建稳增长继续发力。诚然,专项债可转重大项目资本金将助力基建稳增长,但在影子银行融资继续萎缩、政府举债全面规范的背景下,基建稳增长或仍是只托不举。

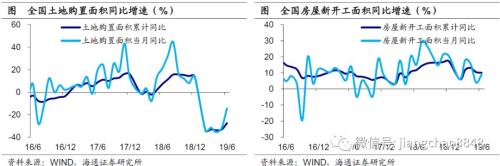

房地产投资增速继续回落。1-6月房地产投资同比增速高位下滑至10.9%。一方面,1-6月房地产开发资金来源增速继续下滑至7.2%,对房地产投资形成拖累。另一方面,今年以来土地购置费增速明显回落,也令房地产投资增速承压,而房地产投资名义增速与实际增速之间缺口也有所收窄。

4.汽车拉动消费

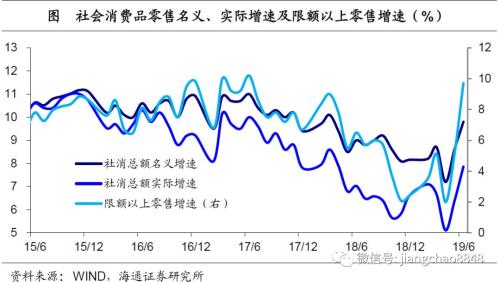

2季度社会消费品零售总额增速回升。上半年社消零售、限额以上零售增速分别为8.4%、4.9%,其中2季度增速分别回升至8.5%、5.7%,而6月增速更是大幅回升至9.8%、9.7%。

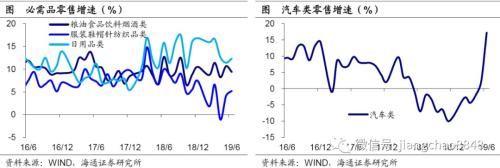

必需消费保持稳定。分品类看,6月必需消费保持稳定,其中纺织服装、日用品零售增速回升至5.2%、12.3%,而食品饮料增速高位略降至9.4%。

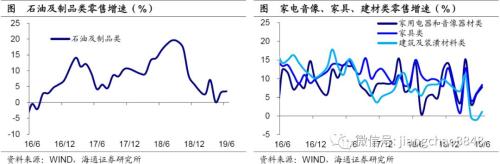

可选消费普遍回升,汽车大幅回升。6月可选消费普遍回升,其中占比最高的汽车零售增速大幅回升至17.2%,创12年以来新高,主要缘于多省实施国六标准,以及去年同期基数较低。占比次高的石油及制品零售增速稳定在3.5%。地产相关的家电、家具、建材零售增速也都小幅回升。

网上零售持续高增,占比继续上升。上半年实物商品网上零售同比增速21.6%,较18年高位略回落,但仍远快于社消零售整体增速,因而占后者的比重升至19.6%。

5.地产销售仍弱

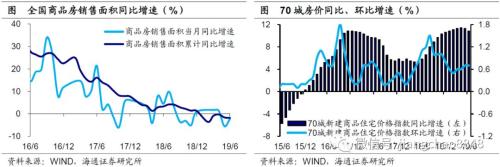

地产销售仍弱,分化依然延续。6月地产销售依然偏弱。一方面,6月全国商品房销售面积同比增速-2.2%,较5月降幅略有收窄,但仍处负值区间。我们跟踪的高频数据显示,6月地产销量继续分化,一二线稳健增长,三四线跌幅仍大。另一方面,6月70城新建商品住宅销售价格环比增速稳定在0.7%,但同比增速回落至10.8%。

土地购置跌幅仍大,新开工增速略回升。受地产销售边际改善影响,6月土地购置面积降幅收窄至14.3%,新开工面积增速小幅回升至8.9%。考虑到当前地产销售仍偏弱势,而近期房企融资约束有所加强,未来地产投资依然承压。

6.不靠投资刺激,消费稳定经济

不靠投资刺激,消费稳定经济。2季度经济继续回落,主因工业和投资增速下滑,其背后是政策未走刺激投资老路,地产调控未松,基建只托不举。但2季度服务业增速稳定,消费表现亮眼,源于大规模减税降费逐步落地,是对消费最大的支持。展望未来,在稳杠杆和减税的政策组合之下,工业投资有望低位筑底,而消费有望保持稳定高增,因而中国经济下半年或有望见底企稳。

本网站转载文章仅为传播更多信息之目的,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证信息的正确性和完整性,且不对因信息的不正确或遗漏导致的任何损失或损害承担责任。