深扒新城控股:百亿利润注了多少水分?金融

董事长王振华涉嫌猥亵女童背后,(,)这家冒进公司的财务隐忧,同样值得市场警惕。

7月3日,新城控股原董事长王振华因涉嫌猥亵女童被刑拘后,目前其子王晓松接任董事长一职。

而今早新城控股开盘一字跌停,集团旗下新城发展控股和新城悦均以大跌收盘。其中新城发展控股跌23.86%,报8.040港元,总市值较前一交易日蒸发接近150亿港元;新城悦跌23.72%,报6.560港元,总市值蒸发接近17亿港元。

近几年来,新城控股的排名从20一路上蹿至第8的背后,是超高的财务技巧,以及背后的野心。在监管规则允许之内,展现出超高财务会计技巧,但是却也暴露了新城控股百亿利润下的水分。这些过早确认收益的水分,都在为日后埋下隐性炸弹。下文作者陈菲遐(来源界面,ID:wowjiemian)。钛媒体已获取授权,略经钛媒体编辑。

毫无意外,新城控股跌停了。

7月3日晚间,新城控股公告称,公司于2019年7月3日接到上海市公安局普陀分局通知,公司实际控制人、董事长王振华因个人原因被刑事拘留。

7月4日开盘,新城控股的股价一路大泄,以309万手的封单数,稳收跌停板。当日,该股报收38.42元/股,96亿市值蒸发殆尽。

在7月3日之前,新城控股业界黑马的身份应该无人质疑,股价的飙升是一大力证。2018年10月至今,新城控股的股价一路从18.88元/股,最高上涨至44.91元/股,涨幅远超其他同行。

作为一家发家于常州的房企,新城控股赶超同行业的速度超乎异常。这家公司销售额连年翻倍,2018年突破2210亿元,一跃进入全国房企10强,排名第8位。

不过,新城控股这家企业在较为稳重的投资者眼里,却不是个好标的。在一些头部研究员看来,新城控股是激进的“骗子”。他们认为,新城控股的排名可以从20一路上蹿至第8的背后,是超高的财务技巧,以及背后的野心。

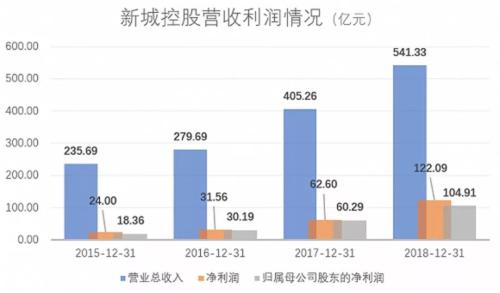

这家公司的快速扩张令人应接不暇。新城控股2018年显示,报告期内,新城控股实现营业收入541.33亿元,同比增长33.58%;新城控股归属于股东的净利润为104.91亿元,同比增长74.02%,连续三年高增长态势明显。新城控股2018年的净利润跑赢A股98%的公司。

数据来源:WIND、界面新闻研究部

与此同时,从资产与负债规模看,新城控股也是激进的。

数据来源:WIND、界面新闻研究部

数据中不难发现,新城控股营收与利润大幅增长的背后,资产以及负债规模也在快速攀升。截至2018年末,新城控股的的总负债从2017年的1575亿元,快速攀升至2793亿元,增速超过77%。

房企中,很少有企业如此快速的进行扩张。

与拿地、负债相对应的是同样高速攀升的销售规模。显示,2015年至2018年,新城控股合约销售额分别是319亿元、650亿元、1265亿元和2210亿元。此外根据棱镜的报道,为提升项目周转速度,新城内部制定了“0346战略”——拿地即开工,3个月示范区开放,4个月开盘,6个月融资性现金回正,12个月现金流回正,包括拿地、销售、租赁及融资。

但是拿地、销售都只是在业务层面,资产负债规模以及利润快速扩张的另一个原因,是新城控股超高的财务技巧。

简单来说,新城控股运用了投资性房地产公允价值变动收益、利息资本支出以及新会计准则的影响等手段对利润进行了适当的调节。这些手段,引发了监管层的注意。2019年4月初,上交所连发长达7页的事后审核问询函,质疑其利润虚增、关联交易涉嫌利益输送等。

随后,新城控股公告回应监管层问询。这份43页的回函内容,在监管规则允许之内,展现出超高财务会计技巧,但是却也暴露了新城控股百亿利润下的水分。这些过早确认收益的水分,都在为日后埋下隐性炸弹。

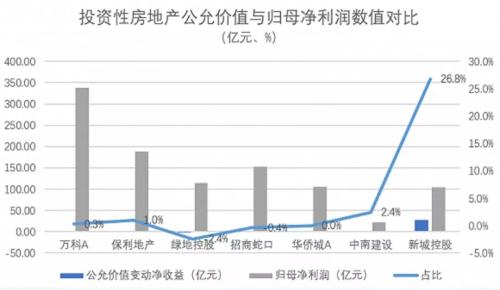

投资性房地产公允价值变动收益,简而言之就是非经常性损益。年报显示,2018年公司的投资性房地产公允价值变动收益为28.09亿元,同比增长209.02%。而2018年新城控股全年归属于上市公司股东的净利润才104.91亿元,单单投资性房地产公允价值变得就占归母净利润的26.78%。

与同行业对比,(,)的占比仅为0.3%,稍高些的(,)也仅为2.4%。26.78%这一比例着实令人讶异。

数据来源:WIND、界面新闻研究部

而具体拆分公允价值变动损益的明细,其中占比最高的是2018年度新完工项目,变动损益达到14.64亿元,占比为52.12%。这些项目是完工但尚未实际运营的项目。公允价值上涨的原因其实很简单,这类项目在2017年末尚未开业,2017年末评估机构参照项目所在区域周边市场租金水平,预测项目可实现的租金收入。

由于项目在2018年末已完工并签订租约,因此2018年末评估机构进行评估时,调整为根据实际租金水平测算评估价值。而新建项目吾悦广场是大型商业综合体项目,实际租金收入通常高于原预测的市场租金,所以导致2018年末公允价值有所增长。

来源:公司问询函、界面新闻研究部

这样操作本无可厚非,但是新城的冒进就在于,过于乐观预估了项目租金情况,故而使得公允价值变动损益进一步抬高。虽然新开业的投资性房地产因上述原因导致公允价值变动收益,但不排除后续新开业的吾悦广场数量减少,或新开业的吾悦广场实际租金水平低于原用于评估的市场租金水平,而产生公允价值变动损益的不确定性。

进一步考虑,新城控股这样操作,是在透支未来的预期收益。如果未来没有新开业的投资性房地产,公允价值很难上升,此次一步到位的确认让利润到了头;存量的投资性房地产中,公允价值主要受租金的影响;如果按固定年限的现金流估算,则每年确认租金收入后,公允价值相应减少一年的现金收入。

总体而言,一次性将投资收益确认到位的做法,短期内透支了未来的可能性。短期刺激利润,长期而言弊大于利。

房地产企业的本质是通过借款扩大规模,利用周转率等方式加快项目运作。因此,地产公司的借款能力以及对于财务费用管控是对于房企的关注焦点。在这一方面,新城控股依然十分激进。

房企的融资借款分为专门借款和一般借款。2018年度,公司融资借款利息及债券利息支出为39.96亿元,合同负债内含重大融资成分利息为53.60亿元。

这类利息实际上是借款产生的利息,本应该计入财务费用,并却认为当期的费用影响利润。但是新城控股的做法在于,将这类借款费用资本化了。年报显示,公司2018年资本化利息支出为88.50亿元,同比增长428.99%;资本化利息支出金额占归母净利润的84.36%,相较2017年的27.75%有较大幅度上涨。

一位长期跟踪房企的财务人员透露,房企均会将一部分利息资本化,15%的比例较为普遍。但是新城控股资本化的比例却高达95%。

这样做背后的原因,依然是调节利润。费用资本化的核心在于,企业认定这部分费用是必要业务支出的一部分,不能作为费用而应该计入成本。新城控股正是这样“认定”,将这部分利息的支出认定为成本,从而避免计入财务费用进而影响利润。2018年,新城控股将93.57亿元中的88.5亿元,认定为资本化支出,从而直接增加了新城控股88.5亿元的利润。如果按照15%的平均水平计算,新城控股2018年的净利润将直接减少74.5亿元左右。目前的百亿盈利将不复存在。

数据来源:公告、界面新闻研究部

新的会计准则在2018年开始适用,作为过度年份,企业可以选择新会计准则或继续沿用旧准则。房企中,仅有新城控股以及万科A两家企业开始启用。而新城控股又是利用这一点,再次为利润注入了水分。

新城控股于2018年1月1日起执行财政部于2017年颁布的《企业会计准则第22号——金融工具的确认和计量》(以下简称“新金融工具准则”)。此外,自2018年1月1日起,其坏账准备计提方法变更为:公司通过违约风险敞口和预期信用损失率计算预期信用损失,并基于违约概率和违约损失率确定预期信用损失率。

据一位审计人员透露,老准则一般按账龄提取不同比例的坏账准备。但各家企业的实际情况不同,每个项目的情况也不同,这种方法不够精确。而新准则的应用使坏账的提取更符合企业的实际情况,但也给了企业更多调节的空间。

这一准则在年报中的反应,则是合计448.68亿元的多笔其他应收款,坏账准备计提比例仅为0.1%或1%,明显低于正常水平。

新城控股认为,公司应收合、联营企业和应收房地产合作方的其他应收款项均与房地产投资项目有关,通常在项目取得销售回款时收回。公司按照其他应收款发生日计算账龄,部分应收款项账龄虽超过1年,但公司认为仍应分类为第一阶段的应收款项。

除此自外,新会计准则对公司2018年年报财务报表相关科目影响较大。

根据新收入准则,公司房地产销售收入确认的会计政策为:对于根据销售合同条款、各地的法律及监管要求,满足在某一时段内履行履约义务条件的房地产销售,公司在该段时间内按履约进度确认收入;其他的房地产销售在房产完工并验收合格,达到销售合同约定的交付条件,在客户取得相关商品或服务控制权时点,确认销售收入的实现。

受此影响,新会计准则直接增加了公司营业收入和归母净利润分别为34.20亿元和6.62亿元。

业内人士看来,由于采纳新会计准则的可比公司较少,公司有较大的自由裁量权,不能说采用新会计准则就是调节利润。但是无疑,新城控股的利润规模中,有变更会计准则的一部分原因。

依靠这些手段,新城控股可以保持百亿利润。但这必定不会长久。这家地产公司冒进的背后,值得警惕。

本网站转载文章仅为传播更多信息之目的,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证信息的正确性和完整性,且不对因信息的不正确或遗漏导致的任何损失或损害承担责任。