三年崛起到上市,成为港股IPO资产规模最大地产公司财经

2019年7月16日,中梁控股集团有限公司(以下简称中梁控股集团)正式在港交所敲钟,股票代码02772.HK,上市之路画上圆满的句号。

中梁控股集团,起始于温州,19年时间快速发展成一家大型综合性房地产开发商。2014年开始,中国指数研究院在房地产百强企业研究中发掘出当时刚在业内崭露头角的中梁,与企业共成长,见证中梁从温州走向全国,从几十亿销售额成长为千亿销售额的大型房企!在中梁控股集团港股上市过程中,中国指数研究院作为行业顾问与企业并肩700余日,道阻且长,终有荣光。

2016年,中梁控股集团将企业总部搬到上海之后,便根据“总部一线,布局三四线”的战略开始全国化扩张,经营业绩一路高歌,崛起势不可挡。可以说,从全国化崛起到港股上市,中梁控股仅用了3年时间,刷新业内上市新速度!

目前,中梁控股集团围绕“聚焦长三角,辐射京津冀和珠三角,延伸至一带一路经济带”的战略布局,项目已拓展至中国五大经济核心区域(长三角经济区 、中西部经济区 、环渤海经济区 、海峡西岸经济区和珠三角经济区)。2019年,中梁控股集团跻身中国房地产百强企业30强,位居第27位。

▌遵循规律,销售额三年从百亿跨越千亿

数据显示,2016-2018年三年时间,中梁控股集团的销售金额分别达到190亿元、649亿元、1015亿元,涨幅分别为100.5%、241.6%、56.4%,销售额三年增长4.3倍,实现从百亿到千亿的跨越。2017年,中梁控股集团曾提出“双千亿”目标,即“到2021年,销售额和总资产均超过三千亿,目标进入20强,冲刺10强”,中梁控股集团提前三年完成了这一目标。

遵循市场规律,在把控市场节奏的基础上,以超强的行动力成就中梁控股成为这一波市场行情下的行业黑马。

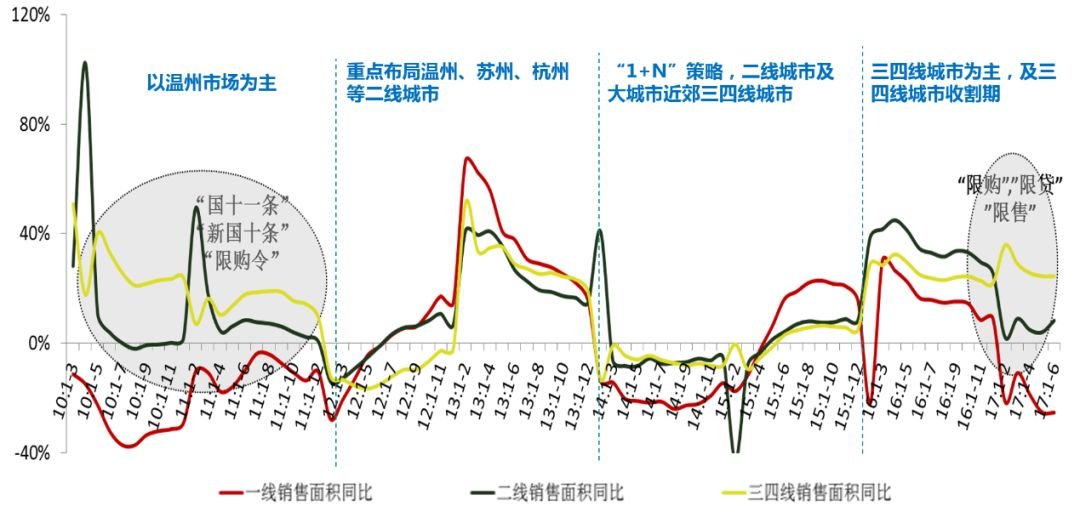

图:中梁控股集团布局与市场周期匹配图

在2012年以前,中梁控股集团主要布局温州、苏州、上海市场,是一家区域性极强的房地产企业。

2012年以来,随着苏州、杭州等二线城市房地产调控的放松,市场逐渐回暖,中梁控股战略性进入一些核心的二线城市,当时中梁控股实施“区域聚焦”策略,坚持“走下去,走出去”的战略布局,战略性进入长三角核心城市。但这一阶段的中梁控股,出于谨慎的发展考虑,为夯实发展根基布局的核心区域仍为温州地区。

2014年之后,中梁踩点房地产周期,在二线城市布局的基础上,优先选择大城市近郊,加强土地储备,形成“1+N”发展格局。这一阶段进入的城市包括嘉兴、宁波、丽水、台州等城市。

2015年以来,继2014年930首套贷款利率下调及重点城市陆续取消限购限贷政策之后,房地产行业内企业普遍推行高周转的发展策略,房企追求规模化扩张,多重因素推动中国房地产市场开始逐渐升温,2016年全国房地产市场销售额同比增长34.8%,增幅达到历年新高,带动市场进入新一轮增长周期。

紧追行业大势,在2016-2017年,中梁控股布局的三四线城市的成交量、土地价格以及商品房价格普遍持续上涨,这一阶段成为中梁控股三四线城市的快速收割期,中梁成功借力三四线城市楼市去库存和棚改政策的东风,拿地扩张加速并实现规模及业绩提升。

▌转舵调仓,加速二线城市布局

近两年来,伴随城市轮动及窗口期的持续显现,以及企业长远的规模增长需要,中梁控股在坚持“全结构布局”的基础上,加速布局二三线城市,逐步提升城市能级。

图:中梁控股集团2017年-2019年1-6月二线城市拿地金额占比

从新增土地储备的各等级城市拿地金额分布来看,2017年,中梁控股在二线城市的拿地金额占比仅为24.2%,而到2018年,这一比率提高至35.7%,较2017年提高11.5个百分点。2018年,中梁控股在全国获取213宗土地,并首进银川、南宁、青岛、呼和浩特、合肥、沈阳、武汉、成都等城市,布局的二线城市占比不断提升,提速布局重点二线的策略逐步显成效。

到2019年,中梁控股继续提高二线城市的重仓比率,转舵调仓,上半年在二线城市的拿地金额占比达到44.9%,首次进入西安、长沙、天津、福州、重庆等城市,增加二线城市布局的城市纵深度,二线城市的拿地金额已经直逼三四线城市比重。

目前,中梁控股集团已成功布局20多个省市、130余座城市,基本覆盖全国重点城市群的重要城市。

▌负债连降,现金流正向回流

对于房地产企业而言,负债是企业的一把双刃剑。负债过少,则难以利用资金杠杆,错失快速发展的时机;负债过多,则不仅背负过重的还款压力,而且易被业内和金融机构诟病。中梁控股集团的负债率,则成为其在IPO过程中屡被质疑的重要问题之一。那么,我们来分析一下中梁控股的负债情况。

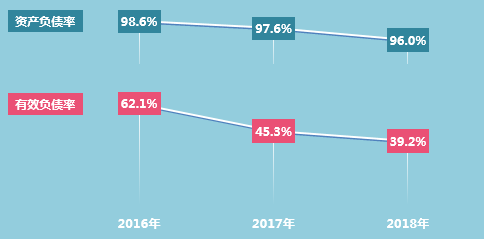

图:中梁控股集团2016年-2018年负债率变化

单纯从资产负债率来看,中梁控股确实有较高的负债比率,近几年资产负债率全部都在96%以上,虽然呈现出下降趋势,但降幅不明显,三年仅下降2.6个百分点。而同期的百强企业均值资产负债率均低于80%,相比而言,中梁控股的资产负债率高出15个百分点以上,从这一角度而言,中梁控股的负债比率确实略有偏高。

然而,如果拆解来看,将负债中未来可以转化为企业收入的预收账款剔除,计算企业的有效负债率,这一比率在2018年却下降到40%以下,同期房地产百强企业的均值水平是49.3%,足足高出中梁控股10个百分点!也就是说,中梁控股的高负债率是基于企业高销售额下的预收账款为主因推动的,近两年来的有效负债率已经逐渐逼近甚至远低于房地产百强企业均值水平,企业的偿债风险也就低了很多。

当然,还有一个衡量企业负债压力的财务指标,叫净负债率。中梁控股的净负债率从2016年的1790.2%下降至2017年的339.5%,再到2018年的58.1%,被称为“滑梯式下降”。这一数值的变动其实不难理解,净负债率急剧下降主要源于项目加速销售导致的现金大幅增加,这使得企业的现金流由负回正。与此同时,2017年中梁控股转亏为盈,净利润从2016年的亏损2.69亿,转亏为盈到4.98亿,到2018年,陡增到惊人的25.6亿。企业权益的增加,也极大程度上降低了企业的净负债率和经营风险。

▌共创共享,打造阿米巴生态竞争文化

在创新经营方面,中梁控股集团提出“阿米巴”生态经营理念,通过对组织、人才、机制、核算、风控等进行创新,构建阿米巴生态经营模式。不得不说,中梁控股从2015年8月开始实施地产阿米巴以来,便逐渐以“黑马”的姿态跃然立于行业新起之秀。

图:中梁控股集团“地产阿米巴”示意图

在阿米巴生态经营模式的指引下,中梁横向成立区域集团、纵向裂变区域公司。截至目前,区域集团及区域公司数量达80个;与此同时,完善“控股集团-区域集团-区域公司-事业部”组织体系,并进一步明确各层级的角色定位,推动五年战略目标的承接和落地。

2019年以来,中梁不断完善阿米巴生态经营模式,确立了“1335密码”,不断推进阿米巴机制闭合:突破规模、温差和信任三大瓶颈,构建生态竞争、经营哲学和经营核算三大系统,打造组织、人才、机制、核算和公开五大支撑体系,完善成就共享、管理费用等五大机制模块,统一机制执行标准和流程,实现指引、模板、流程等全结构应用,保障企业长效生态治理。

图:中梁控股1335密码

还有两组数据,对中梁控股阿米巴的裂变能力给出了很好的支撑。2016年,中梁控股集团附属公司223个,到2018年达到839个;员工人数则从2016年的2100人增加到2019年3月的12500人,爆发式成长为万人规模企业。

港股上市,固然为企业打开了更广阔的的资本市场通道,但对于企业来说更是带来了全新的挑战,是企业未来稳健发展与否的试金石。“黑马”中梁控股,能否在资本市场的承压下、在未来瞬息万变的市场中,保持行业地位、实现稳健发展,值得投资者时刻关注。

本网站转载文章仅为传播更多信息之目的,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证信息的正确性和完整性,且不对因信息的不正确或遗漏导致的任何损失或损害承担责任。