年息高达15%!泰禾疯狂借钱 发改委“紧箍咒”来了资讯

5月17日,银下发《关于开展“巩固治乱象成果促进合规建设”工作的通知银保监发[2019]23号文》(简称“23号文”),要求加大对违反行业政策的各种乱象行为检查处罚力度,强调不得向“四证”不全、开发商或其控股股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资,严格限制前端融资模式的发展。

5月底,住建部联合有关部门,针对房地产行业“地王”现象点名十余家开发商。

同时,与证监会对部分上半年拿地活跃的头部企业,限制公开市场融资。

6月13日银保监会主席在(,)论坛上发言点名房地产信贷。

6月底、7月初,多家收到银监窗口指导,要求控制地产信托业务规模。包括:

7月4日银保监会对部分信托公司窗口指导;

7月6日银保监会近日针对近期部分业务增速过快、增量过大的信托公司展开约谈示警要求控制房地产信托业务增量和增速;

7月9日,某地银监局召集辖内部分信托公司董事长、总经理高层级“窗口指导”会议。明确表示,对于土地款融资业务,不得再新增。对于原已备案、已部分放款的,后续可能无法投放;对于已备案未投放的、新增未备案的一律不再给予备案和操作;这两年常规操作的房地产前融,后续无法操作;结合历次调控,信托余下可操作的业务只有常规432信托贷款、标准化ABS/ABN、ABS、真股权基金及城市更这几类业务。

业内认为,约束房地产信托是房地产宏观调控的举措之一,有利于防范房地产市场过热,推动信托公司更好地服务实体经济。

发改委:房企发行外债只能用于

置换未来一年内到期的中长期境外债务

7月12日,发改委官网显示,发改委发布关于对房地产企业发行外债申请备案登记有关要求的通知,房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

此外,发改委指出,房地产企业应制定发行外债总体计划,统筹考虑、利率、币种及企业资产负债结构等因素,稳妥选择融资工具,灵活运用、利率互换、远期外汇买卖、期权、掉期等,合理持有外汇头寸,保持境内母公司外债与境外分支机构外债、外债与外币外债、短期外债与中长期外债、内债与外债合理比例,有效防控外债风险。

国家发展改革委办公厅关于对房地产企业发行外债申请备案登记有关要求的通知

发改办外资〔2019〕778号

各省、自治区、直辖市及计划单列市、新疆生产建设兵团发展改革委,各有关企业和金融机构:

为进一步落实《国家发展改革委关于推进企业发行外债备案登记制管理改革的通知》(发改外资〔2015〕2044号)、《国家发展改革委 财政部关于完善市场约束机制 严格防范外债风险和地方政府债务风险的通知》(发改外资〔2018〕706号)等规定要求,完善房地产企业发行外债备案登记管理,强化市场约束机制,防范房地产企业发行外债可能存在的风险,促进房地产市场平稳健康发展,现对房地产企业发行外债申请备案登记提出如下要求。

一、房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

二、房地产企业在外债备案登记申请中要列明拟置换境外债务的详细信息,包括债务规模、期限情况、经我委备案登记情况等,并提交《企业发行外债真实性承诺函》。

三、房地产企业发行外债要加强信息披露,在募集说明书等文件中需明确资金用途等情况。

四、房地产企业应制定发行外债总体计划,统筹考虑汇率、利率、币种及企业资产负债结构等因素,稳妥选择融资工具,灵活运用货币互换、利率互换、远期外汇买卖、期权、掉期等金融产品,合理持有外汇头寸,保持境内母公司外债与境外分支机构外债、人民币外债与外币外债、短期外债与中长期外债、内债与外债合理比例,有效防控外债风险。

国家发展改革委办公厅

2019年7月9日

泰禾全资子公司再发4亿境外债券

高负债下,(,)全资子公司再发4亿美元境外债券。

就在一个星期前,泰禾集团公告同意全资子公司在境外公开发行美元债券,募集资金不超过10亿美元,期限不超过5年。截至去年底,泰禾集团货币资金148.95亿元,但负债总额达到2112.47亿元。通过甩卖股权、发美元债的回血程度,相较2000亿级别的负债水平来看似乎杯水车薪。值得一提的是,在(,)死死地被按在跌停板上的同时,泰禾集团股价也曾一度重挫。

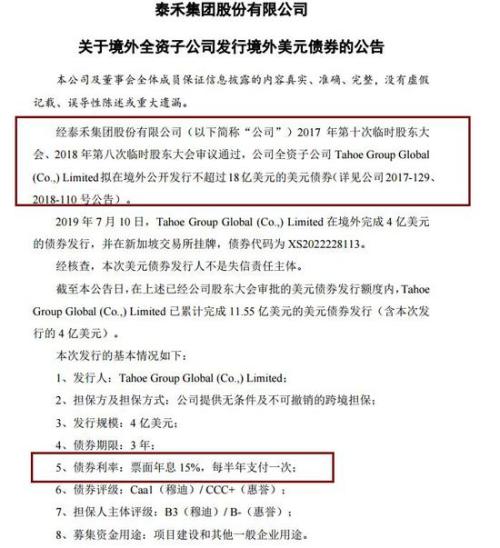

7月12日,泰禾集团股份有限公司发布公告称,泰禾全资子公司Tahoe Group Global (Co.,) Limited拟本次发行4亿美元债券,债券期限3年,债券票面年息15%,每半年支付一次。

据了解,泰禾于7月10日于境外完成4亿美元债券发行,并在新加坡交易所挂牌,债券代码为XS2022228113。本次债券发行担保方及担保方式为公司提供无条件及不可撤销的跨境担保。

并且此前经泰禾集团股份有限公司2017 年第十次临时股东大会、2018 年第八次临时股东大会审议通过,公司全资子公司 Tahoe Group Global (Co.,) Limited拟在境外公开发行不超过18亿美元的美元债券。

泰禾集团表示,截至本公告日,在股东大会审批的美元债券发行额度内,Tahoe Group Global (Co.,) Limited 已累计完成11.55美元的债券发行。本次债券发行募集的资金用于项目建设和其他一般企业用途。

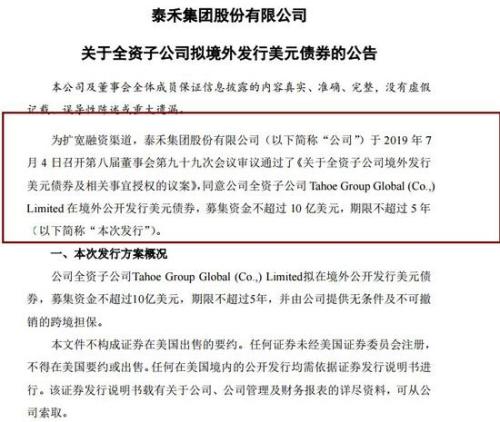

一个星期前的7月5日,泰禾集团公告,同意全资子公司Tahoe Group Global (Co.,) Limited在境外公开发行美元债券,募集资金不超过10亿美元,期限不超过5年。

值得注意的是,泰禾集团曾在今年年初提到,公司目前的美元债剩余额度只剩10.45亿美元了。

截至去年底负债总额超2000亿

泰禾集团的财务状况表明,其发美元债似乎“透露着浓浓的求生欲”。

在所有上市房企中,泰禾近两年十分高调,主要因为其董事长黄其森屡次“语出惊人”。

从2017年底喊出2000亿元销售目标后,股价顺势暴涨80%,此后泰禾一直处于舆论的风口浪尖。不过,一年后回望, 2018年销售额仅1303亿的泰禾集团仅仅比上一年多了200亿左右。

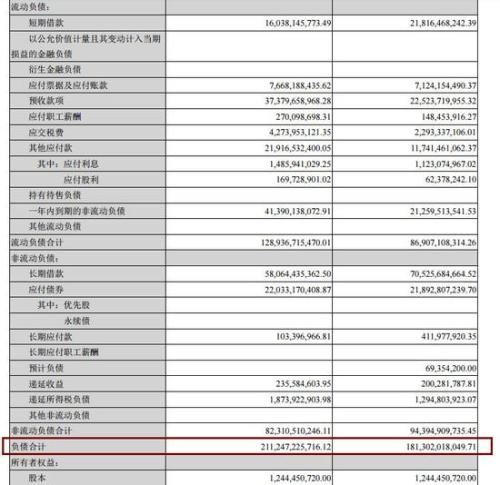

销售业绩没达标外,泰禾集团还有着高企的负债水平。泰禾集团发现,其资产负债率虽然已经从87.83%降低至86.88%,但该数值仍然触及了发改委定下的“80%资产负债率”红线。截至去年底,泰禾集团货币资金148.95亿元,但负债总额达到2112.47亿元。

除了资产负债率外,流动比率和速动比率也较2017年出现了明显的下降。其中,流动比率从2017年的203%降低至159%,速动比率则从39%降低至22%。

两月内出售七个项目股权 套现77亿

2019年开年以来,陷入资金链危机的泰禾集团通过不断甩卖项目进行自救。

5月17日晚间,泰禾集团再度宣布,向世茂集团出让其位于广州、佛山以及苏州昆山的项目公司股权,交易总对价为39.71亿元。

泰禾集团股份有限公司与世茂集团同为闽系房企。泰禾集团陷入资金困局以来,世茂集团旗下的平台世茂房地产及A股平台(,)成为其最大的“接盘侠”。

事实上这已经是泰禾2019年以来第四次转让项目予世茂房地产。今年以来,泰禾陆续将旗下苏州淀山湖项目、广州增城项目、佛山泰禾院子项目、杭州蒋村项目、南昌茵梦湖项目、漳州红树湾项目及杭州同人山庄部分股权出售予世茂,累计回笼资金77.2亿元。

公司内部则实行泰禾1号抢收计划,涉及泰禾在北京市场上的四个高端改善类项目,金府大院、西府大院、北京院子二期、以及金尊府。通过大幅降价出售,获得回笼资金。

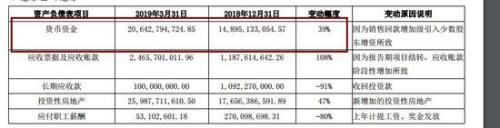

2019年一季报显示,通过处置资产,公司资产负债率从去年底的86.88%降至84.55%,净负债率从去年底的384%降至279.19%。但同时,泰禾流动负债总额共1254亿元,短期借款145亿元,一年内到期的非流动负债315亿元,货币资金为206亿元。

此外,与其他许多地产开发公司类似,泰禾集团以提供担保助其子公司或参股公司纾困或获得融资支持。近几年来,该公司的担保额度持续走高。

从担保余额来看,截至2019年6月15日,泰禾集团实际对外担保余额为854.27亿元,占公司最近一期经审计归母所有者权益的462.80%。

而仅2019年以来,泰禾集团发布的公告中有12条涉及向关联公司提供债务或融资担保,且对外担保发生额合计就已达156.6亿元,涉及被担保子公司20个,据观察各被担保子公司的财务情况却难乐观,营收净利双低、亏损严重、资产负债率畸高以及新项目开展难等共性明显。

在这些公司中,有19家子公司的资产负债率高于80%,资产负债率超过100%的子公司占40%。其中,还有6家子公司最近一期营业收入为零,另有9家子公司未披露相关营收数据。

因泰禾投资股份被司法冻结市值跌破200亿

泰禾集团7月4日晚间发布的公告显示,第一大股东、控股股东泰禾投资持有的约5.94亿股公司股份已于今年7月2日被江苏省无锡市中级人民法院冻结,冻结期3年。在此前的6月25日,上述法院已经冻结泰禾投资的1500万股股份。至此,泰禾投资持有泰禾集团100%的股权都被冻结。

泰禾集团董事长黄其森持有泰禾投资95%的股权,后者则持有泰禾集团约6.09亿股股份,占泰禾集团总股本的48.97%。按照公告日收盘价计算,泰禾投资被冻结股份的市值达百亿元。

虽然泰禾集团对外宣称公司经营活动一切正常。不过,二级市场还是给出了自己的“投票”。

5日开盘后,泰禾集团的股价开始下跌,盘中最大跌幅达8.93%,最终下跌6.39%,以7.76元/股收盘。与4日收盘相比,泰禾集团全天市值蒸发约13.2亿元,总市值跌破200亿元。

让泰禾集团股份被冻结的子公司为南京恒祥置业有限公司。2018年10月,泰禾集团曾公告,原告江阴惠泽投资有限公司与被告一永泰城建集团有限公司于2012年底签订了协议,约定原告将其持有的南京恒祥100%股权转让给永泰城建。

2013 年12月18日,被告三南京恒祥向原告出具担保承诺函,对永泰城建的付款责任提供不可撤销的连带保证责任。之后,惠泽投资与永泰城建、被告二永泰集团有限公司签订了补充协议,调整了青龙山项目股权转让总付款,永泰集团也向原告提供不可撤销的连带保证责任。截至2018年8月31日,永泰城建尚欠惠泽投资本金2亿元及部分逾期付款的违约金,永泰集团和南京恒祥也未能履行保证协议。因此,原告请求法院依法判令永泰城建立即给付股权转让款2亿元及相应的逾期付款违约金;永泰集团和南京恒祥对上述全部债务承担连带清偿责任等。

但在2018年11月16日,惠泽投资曾表示,双方已达成和解,因而向法院提出撤诉申请,法院予以核准。但8个月之后,泰禾集团却公告称,无锡市中级人民法院因这笔2亿元的担保冻结了泰禾投资的全部股权。7月5日,泰禾宣布,因相关债权债务纠纷已妥善解决,法院解除了对泰禾投资持有的泰禾集团全部股权的冻结,解除冻结办理完成后,泰禾投资所持泰禾集团股份中无处于冻结的股份。

黄其森:今年销售目标为1500亿元

值得注意的是,今年6月14日下午,泰禾集团在北京召开媒体见面会,董事长黄其森出席现场。

针对今年的销售目标,黄其森回应称,今年泰禾还是比较审慎、保守一点,销售目标为1500亿元,但是更看重回款,今年回款希望不低于1000亿元,甚至更高。

至于之前黄其森提出的2000亿元目标,其称:“2000亿我现在就不能多说了,因为也太敏感了,不能老展望,但是我想肯定泰禾还是一个有追求的企业。”

而今年前5个月销售,黄其森表示,泰禾前5月销售差不多为400亿元左右,还有200亿元在途,对今年实现1000亿元回款的目标还是非常有信心的。

10天超百亿美元中国房企扎堆发行美元债

中骏集团控股有限公司7月10日公告称,公司连同附属公司担保人于公告当日与汇丰、美林、摩根士丹利及瑞银就本金总额为5亿美元的优先票据发行订立购买协议。

同日,龙光地产控股有限公司发布公告称,公司拟发行4亿美元2023年到期年息6.5%的优先票据。时代中国当日表示,发行4亿美元优先票据,利率6.75%,2023年到期。

世茂房地产控股有限公司7月9日公告称,其成功发行7年期10亿美元优先票据,利率5.60%。

据中原地产研究中心统计,在国内融资收紧预期渐强之时,房地产企业海外融资计划密集发布。7月前10天,就有超过15家房企发布美元融资计划,金额超过100亿美元。企业融资成本总体有所上涨,而且分化明显,有的企业融资成本不足6%,有的则超过10%。

克而瑞研究中心企业研究总监房玲指出,在经过一季度的松动之后,今年4月份以来,随着金融机构违规放款给房地产项目等的事件被多次曝出,加之土地市场上高溢价地块连续出现,房企境内融资环境开始收紧。

克而瑞研究中心统计数据显示,2019年上半年,95家受监测房企境内外债券类融资总额4286亿元人民币,占2018年全年的59.3%。其中,境外发债额占比67%,相较2018年上升了19个百分点。房玲表示,这主要是由于2018年5月中国官方出台相关政策限制境外债用途,导致2018年下半年境外发债量骤减。2018年底以来,由于境内环境持续收紧,且房企在2019年面临偿债高峰期,房企不得不再次向海外举债。

从融资成本来看,据克而瑞统计,上半年95家房企境内发债的平均成本为4.97%,境外发债的成本8.34%。2018年以来,房企境外债的发债成本便一直居高不下,特别是2018年10月境外发债成本破8%,之后均在7.50%以上。

(,)首席固定收益分析师张旭也指出,去年四季度以来房地产境外融资发行规模攀升。而今年二季度,监管机构进一步加强信托领域投向房地产项目的政策约束。短期来看,在政策波动影响下,房地产企业不得不在不同市场和不同融资工具间腾挪,同时逐步接受更高的融资成本。

本网站转载文章仅为传播更多信息之目的,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证信息的正确性和完整性,且不对因信息的不正确或遗漏导致的任何损失或损害承担责任。