复盘A股最牛最熊30股:白马股牛市这样炼成资讯

白马股向右,垃圾股向左。

当下,A股分化之势越演越烈:少数绩优成长股持续走强,绩差股、问题股,股价缩水严重,甚至有“归零”趋势。

白马股与垃圾股分化背后,其实是A股核心资产与边缘资产的分化。这意味着,未来的A股,很可能不再是同涨同跌。

0 复盘:A股“核心”和“边缘”两级分化这样形成

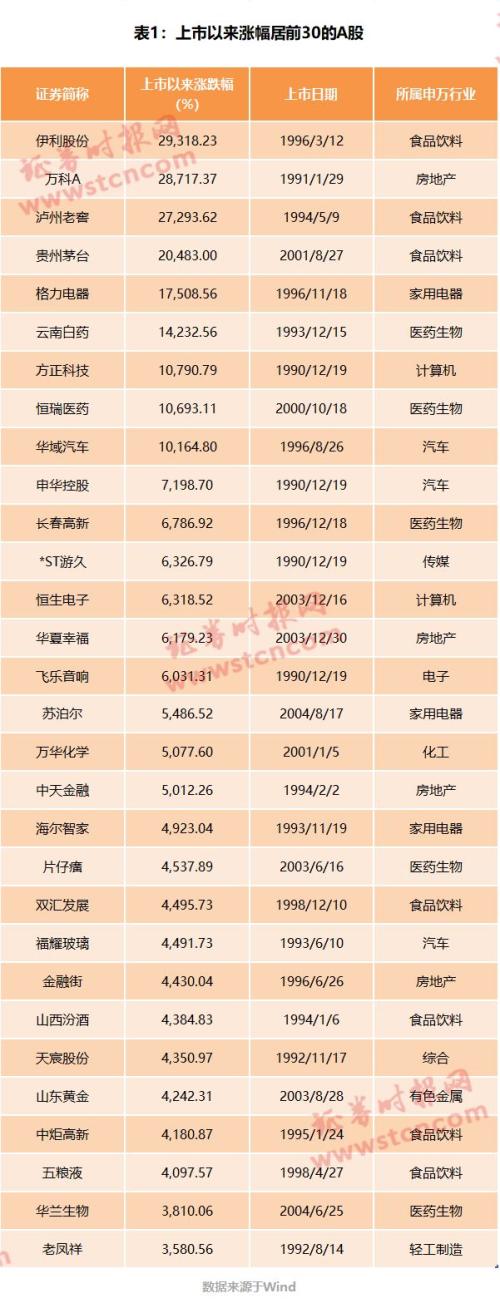

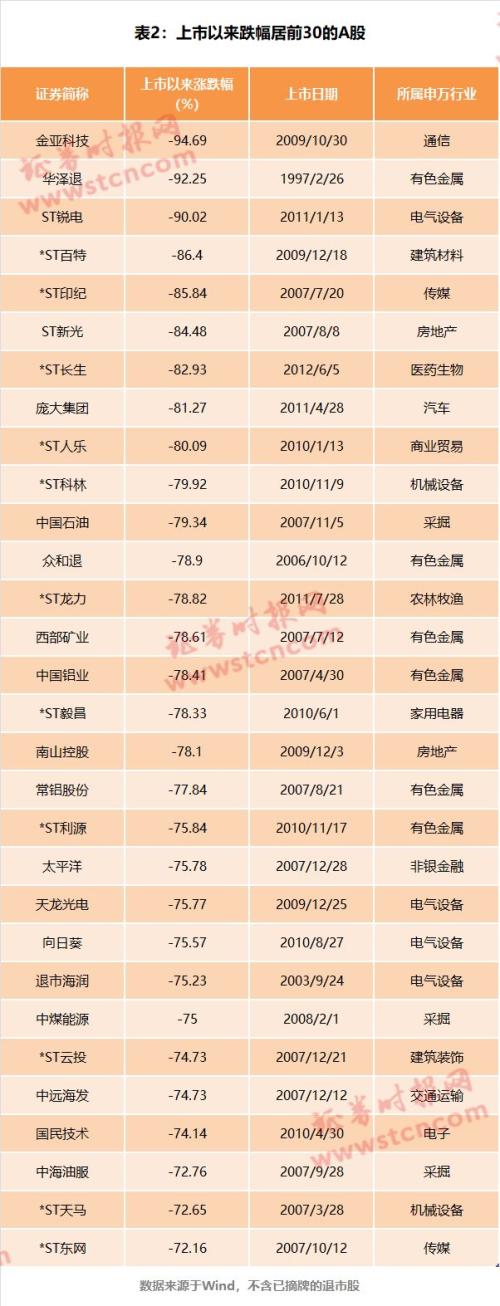

复盘A股“核心资产”和“边缘资产”形成过程,可以通过两组数据来大致总结相应规律。一组是上市以来股价表现最佳的前30只A股(见表1),另一组是上市以来表现最差的前30只A股(不含已摘牌的退市股)(见表2)。

对比发现,前一组公司业绩成长稳定性非常好,公司经营和治理层面鲜有黑天鹅事件出现。

如(,)自上市以来不管是年度营收还是净利润,同比从未下滑。2001年贵州茅台刚上市的当年,营收为16.18亿元,归母净利润为3.28亿元;到了2018年,营收和归母净利润分别增至771.99亿元和352.04亿元,分别增长了46.71倍和106.23倍。对应的是,股价上市以来累计上涨超过200倍。

(,)是另一个例子。该公司上市以来股价累计上涨超过50倍。自上市首个年度至2018年,营收和归母净利润分别增长105.11倍和104.34倍。

后一组数据中的公司绝大多数业绩欠稳定,且公司治理方面问题不少,不乏业绩地雷等黑天鹅事件。跌幅最惨的公司中,就有财务和项目造假的金亚科技、(,),大股东巨额占用资金的(,),出现虚假信息披露的(,)、以及首家因重大违法被启动强制退市程序的*ST长生等。

0 什么导致A股两级分化:机构投资者占比提升

什么原因使得A股资金向核心资产,特别是其中的白马股集中,同时使得垃圾资产逐渐边缘化?

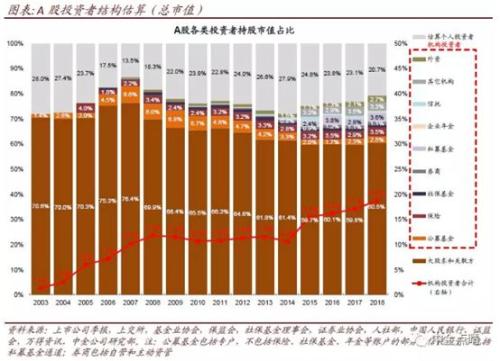

首先,一个重要的原因是投资者结构的变化。

上世纪90年代,当时股市为散户主导,炒作氛围极其浓厚,公司基本面没人重视,庄股横行。

机构投资者和外资在从参与到发挥影响力,经历了一个漫长的过程。

上世纪末本世纪初,公募基金开始引入A股市场,特别是在2001年引入后,公募开始显著增长,逐步产生影响力。

2003年,制度正式引入,外资成为A股市场一股新力量。

本世纪第二个十年,资管计划、险资也开始发力,最近几年获得长足发展。

在此期间的2014年11月,开通,内地和香港互联互通机制正式建立,外资参与A股投资从此有了一条新的通道。

最近两年,A股相继纳入MSCI和富时罗素指数,进一步提升了外资参与A股的力度。

至此,A股市场形成公募基金、私募基金、券商自营和资管计划、险资、、养老金、QFII等多路机构共同参与的局面,再加上通过陆股通渠道介入的外资,以及证金、汇金为代表的国家队资金,与上世纪90年代以及本世纪头十年相比,A股市场机构投资者比例已大幅提升,且已相当多元化,逐渐改变了A股的风格。

中金公司近期的认为,A股投资者结构近年来持续走向机构化、国际化。这使得基本面类因子,如ROE、盈利增长、估值等对股票超额收益的解释力较强,而投机类因子作用大幅下降。

中金报告指出,投资者结构机构化、国际化使得股长时间持续跑赢、估值溢价收窄、成交越来越向“龙头”集中。

根据该机构的研究数据“自由流通市值”中个人投资者持股的比例已经从2014年的72%下降到2018年的约53%,机构投资者持股的比例从2014年的28%上升到2018年的约48%。私募基金、保险、公募基金(剔除保险、社保、年金等持股)是持股最多的国内机构投资者类别,分别约占自由流通市值的9.2%、9.0%、6.3%。外资通过QFII和互联互通的持股占到自由流通市值的约6.7%,是第三大机构投资者类别。外资、私募基金是2015年以来最重要的增量资金。

另一个导致资金向核心资产集中的原因是A股各项制度逐步完善,包括退市制度,规范重组,加大打击内幕交易、操纵股市等二级市场违法违规行为,A股价格发现功能由此大幅增强,绩差股、“壳股”炒作价值下降,炒作难度大幅提升,久而久之,便更加乏人问津和边缘化。

与此同时,监管层也不断向投资者灌输“价值投资”的理念。2017年以来证监会等监管层出台了一系列的政策,对市场上“炒概念”、“炒故事”的行为进行了降温和约束,将市场风向往长期投资、价值投资方向进行引导。在市场资金导向逐渐发生变化的背景下,内生增长稳定、现金流充裕的价值股的投资机会不断凸显,其业龙头盈利前景往往更加确定,股息率和分红意愿往往更高,更是吸引了大量资金进入。

此外,近年来部分中小公司股权质押爆雷、大额资产减值等黑天鹅事件频发,让部分投资者对这类公司股票敬而远之。

0 核心资产并非一成不变

需要指出的是,核心资产和边缘资产并非一成不变,这里典型的例子是业上市公司。

21世纪初至2008年全球金融海啸之前,全球贸易形势蒸蒸日上,航运业上市公司营收和利润总体持续增长,相关公司属于当时股市上的“香馍馍”,可谓核心资产之一,当时中国远洋和中海集运上市更是备受瞩目。但金融海啸后,行业未能恢复到之前繁荣期的水平,很多上市公司甚至常年亏损,在股市上的地位也逐渐边缘化。

中国远洋(现为(,))为例,公司2007年上市,当年业绩达到历史巅峰,经营收入达938.8亿元,归属于母公司股东的净利润190.85亿元,但是受宏观和行业景气度等因素的影响,业绩逐步下滑,甚至亏损。Wind数据显示,2008年至2018年,公司有4年净利润出现亏损,扣非后亏损年数更将增至7年。

历史股价图:

0 白马行情将会延续多久?

对于很多投资者而言,最关心的莫过于,白马行情或者说核心资产行情将会延续多久?或者说,经过这一轮涨幅后的白马股们是否已经过高?

对此,国盛证券分析师张启尧表示,通过对比中美两国核心资产的估值,从细分行业来看,A股龙头估值不算贵,且业绩增速相对优于美股。

张启尧进一步表示,随着机构投资者占比不断提升、散户占比下降,业绩稳定,高ROE、高护城河的行业龙头将会不断享受机构化的估值溢价,这个过程在韩国、台湾等市场机构化的过程中都曾出现,在A股也将成为现实。在这种趋势下,张启尧建议投资者应该要以进化开放的态度看待趋势的变化,并表示“估值的横向比较将比纵向更有意义”。

(,)全球首席策略师也表示,步入“中年”、中低速、高质量发展阶段,中国各领域加速优胜劣汰、结构分化,有核心竞争力的中国公司将持续受益于经济转型以及新一轮对外开放。借鉴80年代至今的日、美股市,中国核心资产将呈现竞争力不断提升的大趋势,强者更强甚至成为全球赢家。

张忆东认为,中国金融体系重构,制度变化和投资者结构变化决定核心资产大趋势。金融业和进一步加大对外开放,科创板的规则创新在推出之后逐步向主板复制,以及A股市场与的不断取长补短,这些都将有助于中国权益资产投资走向成熟,有助于中国资本市场从偏重融资的“周期博弈的绞肉机”慢慢成为“融资与投资并重”的“长期价值的挖掘机”。

0 A股分化的启示

复盘A股市场核心资产和边缘资产分化的过程,我们可以看到,业绩的持续增长是推动股价长牛,成为核心资产的最根本因素。

另外,当前A股的机构化程度已经得到显著提升,且这一过程仍在继续。从长期来看,核心资产与边缘资产的分化过程将继续,分化程度有望进一步加深。

不过,值得注意的是,当前A股已形成的所谓核心资产行业分布比较单一,主要集中在、家用电器、等消费类行业,很多属于传统行业公司,业绩持续增长依赖市场规模提升、消费升级,或相对垄断的市场地位。

A股科技公司中,业绩能真正持续高速增长的非常少见,这一块有可能是未来需要努力的方向。

本网站转载文章仅为传播更多信息之目的,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证信息的正确性和完整性,且不对因信息的不正确或遗漏导致的任何损失或损害承担责任。